Under 2016 och 2017 uppvisade tillväxtmarknaderna positiv avkastning både i absoluta termer och i förhållande till utvecklade marknader, men för närvarande är de inne i en nedåtgående trend. Under året har växande politiska och handelsrelaterade spänningar lett till perioder av hög volatilitet. Detta i sin tur har medfört en flykt från mer riskfyllda tillgångar, och tillväxtmarknadsaktier har trampats ned när investerarna rusat mot utgångarna.

Som en följd har MSCI EM Index backat med 10,9 procent i euro hittills i år,[1] men historiskt sett vet vi att investerarnas tålamod och mod oftast belönas i tider som dessa. Ingen kan förutspå framtiden, men följande diagram visar varför det ser fortsatt lovande ut för tillväxtmarknadsinvesteringar. Diagrammen belyser också hur tidigare konjunkturcykler och nuvarande fundamenta tyder på ljusare tider framöver.

1. Långsiktigt stabil tillväxt

De viktigaste strukturella drivkrafterna för utvecklingsmarknadernas tillväxt är fortsatt robusta. Tekniska framsteg, stigande utbildnings- och sjukvårdsnivåer och gynnsamma demografiska förhållanden fortsätter att leda utvecklingsekonomierna mot ökat välstånd och en bättre ekonomi (se figur 1). Blickar vi bortom den rådande turbulensen kring handelskonflikter och valutaförsvagning väntas utvecklingsländerna växa dubbelt så snabbt som de utvecklade OECD-länderna de närmaste två åren.[2]

2. Utvecklingspotential

Men trots tillväxten och det faktum att tillväxtländerna utgör 40 procent av jordens landyta och närmare 60 procent av världens befolkning är finansialiseringen fortfarande i ett relativt tidigt skede. Under sina trettio levnadsår har MSCI EM-indexet ökat från tio länder motsvarande mindre än en procent av det globala börsvärdet till 1 100 indexkomponenter från 24 olika länder. Ändå representerar det fortfarande bara tolv procent av världens aktier[3] (se figur 2). Nya länder tillkommer kontinuerligt, samtidigt som utvecklingen på områden som bolagsstyrning, aktiemarknadslikviditet och handelskostnader fortsätter att gå i rätt riktning, vilket bådar gott för långsiktiga aktieinvesterare.

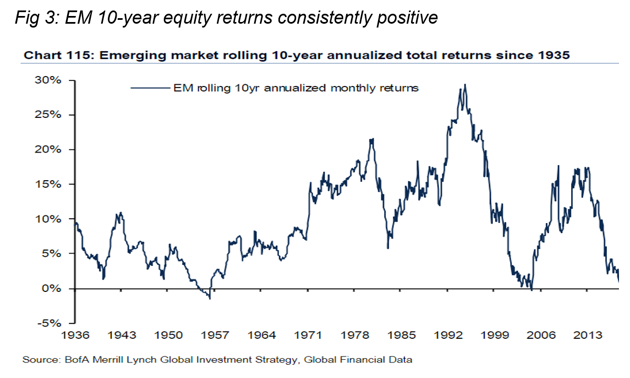

3. Attraktiv historisk avkastning

MSCI EM-indexet har visserligen bara funnits sedan 1998, men tittar vi tillbaka drygt åttio år i tiden ser vi att den årliga avkastningen för tillväxtmarknader under rullande tioårsperioder varit genomgående positiv ända sedan 1935. Det var bara under några få tioårsperioder omkring andra världskriget, internetkraschen och Asienkrisen (se figur 3) som investerarna gick back. Till och med under det senaste decenniet, som innehöll finanskrisen, har tillväxtmarknadsinvesterare överlag gått med vinst.

Än mer imponerande är SKAGEN Kon-Tikis långsiktiga utveckling. Sedan lanseringen 2002 har den genererat en årlig avkastning på 11,5 procent i euro, vilket är 4,4 procent bättre än MSCI:s tillväxtmarknadsindex och nästan dubbelt så bra som MSCI World under samma period.[4] Även för investerare med en placeringshorisont på mindre än tio år ser det ut att finnas goda möjligheter till positiv avkastning. Under Kon-Tikis 16 år har det varit runt 350 dagar då avkastningen under den senaste tolvmånadersperioden varit sämre än den innevarande nedgången (i NOK). Och under efterföljande tolvmånadersperiod har genomsnittsavkastningen legat omkring 50 procent (i NOK) med mestadels positiv utveckling.

4. Lovande värderingar

Den senaste tidens nedgång för tillväxtmarknadsaktier i kombination med medvinden i USA har lett till att de utvecklade marknaderna stigit med 3,8 procent i euro hittills i år[5]. Som en följd har det uppstått ett betydande värderingsgap. Sett till pris/bokfört värde handlas tillväxtmarknadsaktier för närvarande 36 procent lägre än de utvecklade marknaderna, vilket är en av de största värderingsskillnaderna på 20 år (se figur 4). Kon-Tiki-portföljen är ändå billigare och dess 35 största innehav (motsvarande 87 % av fonden) handlas till ytterligare 36 procents rabatt mot tillväxtmarknadsindexet med en viktad uppsida på 59 procent.[6]

Många av de konjunktur- och marknadsrelaterade svårigheter som på senare tid tyngt tillväxtländerna ser ut att vara på väg att stabiliseras. Förväntningarna har visserligen sänkts, men hittills har rapportperioden varit stabil och tillväxtmarknadsbolagen har levererat resultat i linje med eller bättre än prognoserna. Dessutom har inte den senaste dollaruppgången lett till någon ny försvagning av tillväxtmarknaderna. Även om skillnaderna är betydande mellan olika tillväxtländer uppvisar många av de viktigaste marknaderna tecken på stabilisering. Kina tillför likviditet till ekonomin genom olika åtgärder och i Brasilien har den politiska ovissheten minskat efter valet av en marknadsvänlig president. Och när det gäller Ryssland kan marknaden få stöd av ett starkare oljepris.

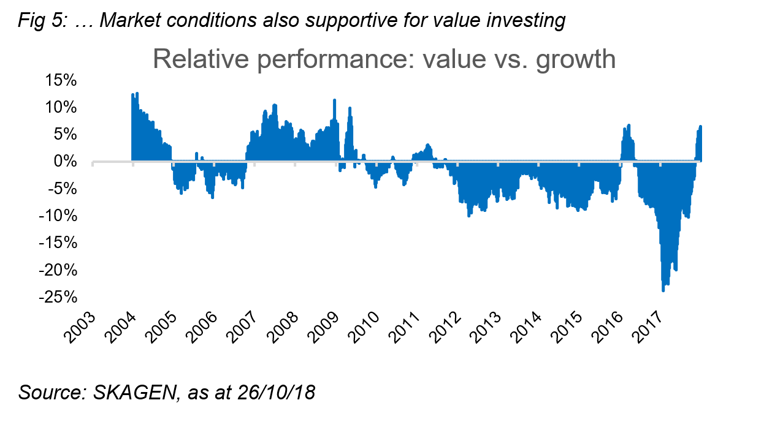

5. Goda marknadsutsikter

Samtidigt tycks stämningen i allmänhet mer upplyftande och nettoinflödet till en rad stabila tillväxtmarknadsfonder har varit positivt under tre av de senaste fyra veckorna. Därutöver kan ett länge väntat skifte från tillväxt till värdeinvesteringar ge ytterligare stöd framöver. Värderingarna av tillväxtaktier ser allt mer ansträngda ut och de ekonomiska förhållandena mindre gynnsamma så rotationen mot värde skulle mycket väl kunna vinna kraft framöver (se figur 5). Detta lär i så fall ge ordentlig skjuts åt kraftigt rabatterade tillväxtmarknadsaktier.

Oförändrade strukturella drivkrafter och lovande konjunkturutsikter gör att förhållandet mellan risk och avkastning ser intressant ut för tillväxtmarknadsaktier. Kon-Tikis relativa utveckling fortsätter att förbättras och portföljen är attraktivt värderad. Detta anser vi talar för att fonden har bra förutsättningar att leverera en långsiktigt god absolut avkastning åt våra kunder även i fortsättningen.

Se också:

Tillväxtmarknadsfonden SKAGEN Kon-Tiki

[1] MSCI World, per den 31 oktober 2018

[2] Källa: SKAGEN, per den 26 oktober 2018

[3] Per den 31 oktober 2018 (Kon-Tikis lanseringsdatum: 5 april 2002)

[4] Källa: MSCI, per den 30 september 2018

[5] OECD Interim Economic Outlook, september 2018

[6] Per den 31 oktober 2018